前段时间的一个大新闻是估值最高的创业公司之一 WeWork 上市失败被投资人软银接盘控股,CEO Adam Neumann 离开。软银接盘 WeWork 并购买 Neumann 手中的股份时以 50 亿美元计算公司的估值1,而 1 月软银最近一轮投资时给出的估值是 470 亿美元,也就是说这家公司在几个月时间里估值降到了上一轮融资的 17%,也相当于四年前估值的一半。就在几个月前纽交所的主席和纳斯达克的 CEO 还上门拜访了 Neumann,他们都想争取让 WeWork 在自己的交易所上市。Neumann 向他们提出希望在交易所的餐厅禁用塑料杯和禁食肉类。纳斯达克甚至许诺为致力可持续发展的公司建立一个以 WeWork 命名的「We 50」指数。

这件事无论是看公司/创始人还是看投资人都有很多戏剧性的成分。

WeWork 的外部危机始于它提交的上市文件。这份文件公开的信息让很多投资人对 WeWork 的高额亏损开始担忧,并且很多关键信息没有清楚披露,使得媒体开始挖掘一些问题。首先是 WeWork 和创始人 Neumann 之间有大量的自我交易和利益冲突。比如 Neumann 先注册了 We 的商标,然后以 600 万美元卖给公司;他从公司直接借款或者用公司股份担保贷款数亿美元用于购买房产,再出租给 WeWork 作为办公场所;他提前行权用的 3 亿多美元也是从公司借的,也就是说用公司的钱给自己买了更多股份。Neumann 的很多亲戚都在公司担任高管,包括他妻子以及他们的表兄弟。WeWork 一向把自己的品牌和可持续发展、对环境友好联系在一起,所以她妻子作为首席品牌官坚持他们在上市过程中提交的文件都必须用再生纸打印,然而她对打印效果吹毛求疵,不断要求重新打印,浪费了大量纸张,以至于他们的打印服务商都拒绝合作,让他们另请高明。WeWork 在准备上市文件的时候,Neumann 在马尔代夫度假,因为不想中断度假,他让遇到问题的下属到马尔代夫见他。

New York 杂志的一篇长文里有一段对 Neumann 第一次见孙正义的描述。孙正义在 WeWork 总部见到 Neumann,说他只有 12 分钟参观公司。之后他邀请 Neumann 一起坐到他的车里,在 iPad 上给出了 44 亿美元的投资框架。孙正义让 Neumann 把 WeWork 做到他原计划的 10 倍大,并且告诉他要学习一点人生经验「疯狂比聪明更重要,WeWork 还不够疯狂」。他认为 WeWork 能值数千亿美元。Neumann 因为疯狂而得到了丰厚回报,后来确实越来越疯狂了,但很显然孙正义没有得到他想要的结果。

Neumann 离开 WeWork 时,员工的期权一文不值,软银却为购买股份支付了他十亿美元,并另外提供了他个人 5 亿美元贷款。一位接受媒体采访的 WeWork 员工说「一家以 We 命名的公司却是一个人获取了巨大利益,真是讽刺」。

Matt Levin 在 Bloomberg 的专栏发表的文章里说:

他一把火烧掉了软银的 100 亿美元,然后还去找他们要了 10% 的佣金。绝对是一个商界传奇。

软银在这件事中也很有意思。

很多人看了新闻都有一个疑问。在 WeWork 上市失败后软银拿出了 95 亿美元救急(包括购买股份和贷款),加上之前已经投的钱一共有将近 200 亿美元。而如果这家公司现在只值 50 亿美元,为什么不及时止损,而把更多的钱投进去呢?WeWork IPO 出现问题的时候,软银的第二期 vision fund 正在募资,孙正义正在中东和沙特王子们开会让他们投钱,这大概是主要原因之一吧。毕竟 WeWork (曾)是第一期 vision fund 的明星项目,要是这个时候清算了,实在是太难看,留有希望总是好的。有趣的一个细节是,软银特别声明虽然再次注资后拥有 WeWork 80% 的部分,但是并不在董事会占多数席位,并不算控制公司,所以 WeWork 并不是软银的子公司。这是通过放弃一部分投票权而避免把 WeWork 有高额亏损的财报合并到软银的财报里,因为 SEC 规定在衡量是否是子公司时看的是是否持有一半以上有投票权的股份。这或许是软银的接盘预算里多了 20 亿美元给其它股东的原因 — 以便让他们配合这样的安排。

在让 Neumann 离开后,软银说要让 WeWork 重新专注于租赁办公场所的核心业务,潜台词是 WeWork 的现状主要是前 CEO 选择了错误的发展路线,不够专注导致的。可是如果软银是把 WeWork 看作一个中端办公场所房东,整个美国二级市场的办公房地产基金市值加起来也只有一千亿美元,即使 WeWork 把它们都兼并了,价值也只是上轮估值的两倍左右,没有投资人会投最高回报率是两倍的项目。但是如果它是「一种意识形态」,「世界上第一个实体社交网络」,「容纳人们工作生活的方方面面」,那么价值简直无可限量,以后得相当于好几个 Facebook,只有这样才支撑得起 470 亿美元的估值。很显然,软银在上一轮投资时是认可 Neumann 所描绘的景愿的。然而,是这样吗?私募基金难道不是应该比二级市场更有耐心和长期眼光的吗,为什么一被二级市场质疑就改弦易辙了呢?事实是软银关心的并不是 Neumann 描绘的美景是否能实现,而是二级市场是否为它买单。

WeWork 的事因为金额巨大,引起很大震动,但它不是偶然的个例。创始人和投资人在其中表现出的特点对这个行业来说是很有代表性的。

我认识的创始人里有的在拿到 A 轮过桥贷款时就开始想办法把钱放到自己口袋里,谁知道他们在拿到投资后会做什么呢,更别说到上市的阶段了。所以你会看到有很多创业者虽然公司没有做得很成功,但是自己已经开始做天使投资了。并不是所有人都靠第一次成功来得到第一桶金,至少不是传统意义上的成功。

和一定数量的 VC 聊过的人大多能感觉到大部分 VC 看企业只看规模和销售额,几乎不在乎利润,尤其是美元基金的投资人,毕竟在美国上市只要有规模,利润不重要。只要能说某某公司在某某行业市场占有率第一,不管亏损多少,总会有足够的人卖单。所以能不断看到快速扩大规模的以价格为核心竞争力的公司,大致的发展道路是融资 → 以补贴和低价吸引用户 → 融更多的钱 → 更多的补贴和更低的价格吸引更多用户。只要能快速扩张,投资人就会愿意投钱进来,一些幸运的公司能把这种模式一直运转到上市后,直到规模扩大到了难以再大,不能完全再靠讲故事,而业务本身又没发生能突然盈利的奇迹时,问题才暴露出来,但入场早的人已经赚得盆满钵满了。如果 Neumann 稍微「正常」一些,上市前没有那么多问题暴露出来,WeWork 成功上市了,那么一年后被套牢的就是公开市场的股民,不是软银了。这种类型的公司在遇到质疑时最喜欢自比亚马逊,喜欢说你们看亚马逊也是到多少年后才盈利。亚马逊这类公司是在盈利和更快地发展之间做选择,另一类公司是没有选择。大部分公司属于后者。

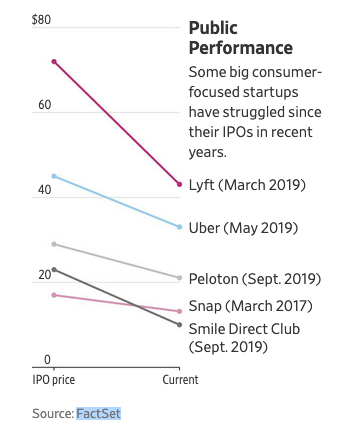

华尔街日报的文章里有个图比较了几家近几年高调上市的独角兽上市后的股价,趋势一目了然。中国几家这两三年在美国上市的公司的情况我也好奇看了一下,不过就不好意思指名道姓了,反正股价和财报都是公开的,有兴趣的人可以自己去了解。

Unicorn post-IPO performance

我自己在互联网行业多年的体会是,这个行业进入成熟的阶段后也快速地世俗化,早期的创新精神和理想主义渐渐被机械和无情的商业机器所替代。过去几年出现了一大批职业创业者,有的人几乎每年做一个新创业项目,从移动应用到区块链,到电子烟,什么概念火就做什么。而资方也形成了成熟的产业链,FA 关心的是把项目推介给资方拿佣金;天使投资人关心的是在 A 轮、B 轮卖给基金;C 轮后的基金和投行关心的是如何让二级市场的股民去接盘。创业者和投资人之间对各自的小算盘其实都很清楚,但毕竟总的来说是在合谋一件事,所以只要没大的冲突也都心照不宣。这个产业链就像一个大机器,不断把社会财富吸收到少数人手里。

大部分媒体报道 80 亿美元,但由于其中 30 亿美元是给其它股东的,所以其实公司的估值是 50 亿美元。 ↩︎